退職計画 老後の生活は、誰にとっても避けたり、軽視したりしてはならない重要な課題です。老後のお金の心配をすることなく、快適な生活を送ることができるため、老後の計画を立て始めるのに早すぎるということはありません。たとえ今は裕福であっても、将来何が起こるかは誰にも予測できません(19年前の新型コロナウイルス感染症のパンデミックのように)。ですから、常に備えておくことが賢明です。

老後を楽しくストレスフリーに過ごすには、退職プランニングが最善の方法です。このブログ記事では、退職プランニングの重要性と、具体的な開始方法について詳しく説明します。

さあ、始めましょう!

目次

エンゲージメントを高めるためのヒント

リタイアメントプランニングとは何ですか?

退職計画とは、退職後の収入目標を決定し、その目標を達成するための財務計画を作成する方法です。完全な退職計画を立てるには、次の3つのステップを踏む必要があります。

- 現在の財務状況を評価します。

- 将来必要となるコストを見積もります。

- 退職後も希望するライフスタイルを維持できるだけの十分な資金を確保するための戦略を立てましょう。

退職プランは、老後の経済的な安定と心の平穏をもたらします。安定した生活を維持するために働くことなく、望む人生を「生きる」ことができ、目標を達成することができます。快適に旅行したり、趣味に没頭したり、愛する人と過ごしたりすることができます。

年金プラン、個人退職口座(IRA)、401(k)プランなど、退職後の生活設計には様々な選択肢があります。いずれも、退職後の経済的な安定と安心感を得るのに役立ちます。以下のセクションでは、これらの退職プランについて詳しく説明します。

退職にはいくら必要ですか?

退職のためにいくら貯蓄する必要があるかは、状況や目標によって異なります。 これにいくらお金を使うかを決める最善の方法は、ファイナンシャルアドバイザーと協力して、ニーズに合った退職プランを作成することです。

ただし、貯蓄する必要がある金額を判断するのに役立ついくつかの要素は次のとおりです。

- 退職後の目標とライフスタイル: 退職後にどのようなライフスタイルを送りたいかを考えてみましょう。そして、それらの費用を賄うためにどれくらいのお金が必要かをリストアップしましょう。

- 推定費用: 医療費、住宅費、食費、交通費、その他の生活費など、将来の費用を見積もります。

- 平均余命: 少し悲しい話に聞こえるかもしれませんが、実際には、家族歴や現在の健康状態を考慮して平均余命を推定する必要があります。これは、退職後の貯蓄がどれくらい必要になるかを判断するのに役立ちます。

- インフレーション: インフレは時間の経過とともに貯蓄の価値を減らす可能性があるため、退職後の貯蓄に対するインフレの影響を考慮することが重要です。

- 退職年齢: 退職予定の年齢も、必要な貯蓄額に影響します。退職が早ければ早いほど、退職後の貯蓄期間も長くなります。

- 社会保障給付社会保障給付金がいくらもらえるか、それが退職後の収入にどのような影響を与えるかを検討してください。

- 投資収益率: 誰もが投資をしているわけではありません。しかし、退職後の投資の利回りは、必要な貯蓄額に影響を与える可能性があります。利回りが高ければ貯蓄額は少なく、利回りが低ければ貯蓄額は多く必要になる場合があります。

退職時に必要な資金を計算するもう一つの方法は、 経験則: 退職後のために、手取り収入の少なくとも 15% を取っておいてください。

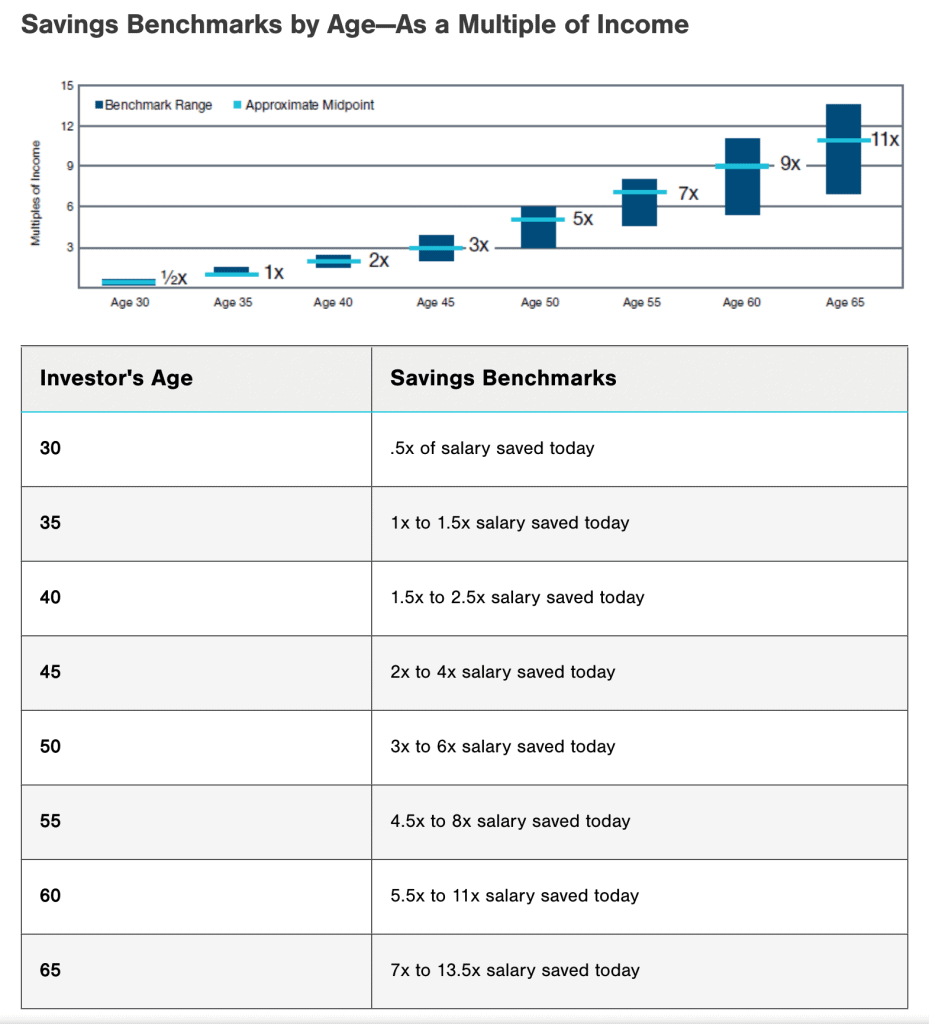

最後に、 貯蓄ベンチマーク 年齢別 どれくらい準備する必要があるかを確認するには、以下をご覧ください。

上記はあくまでも一般的なガイドラインであり、退職後の貯蓄のニーズは異なる場合があることに留意してください。

4年に人気の2023つの退職プラン

検討すべき最適な退職プランをいくつかご紹介します。

1/401(k)プラン

雇用主が提供するこの退職貯蓄プランでは、給与から税引き前の金額を投資口座に積み立てることができます。また、将来の計画を支援するために、複数の組織がマッチング拠出を提供しています。

2/403b退職プラン

403(b)プランによる退職プランは、非課税団体の従業員にとって良い選択肢です。このプランは、公立学校、大学、非営利団体などの非課税団体でのみ提供されています。

401(k)プランと同様に、403(b)プランでは、給与から税引き前の金額を投資口座に積み立てることができます。拠出金と運用益は、退職時に引き出すまで非課税で増加します。

3/個人退職口座(IRA)

An 個人年金口座(IRA) IRAは、個人または金融機関を通じて開設できる個人退職金口座の一種です。401(k)や403(b)とは異なり、IRAは雇用主が提供するものではありません。特に自営業者やパートタイムで働く人にとって有益です。

さらに、拠出金が課税繰り延べられる従来の IRA か、退職時に非課税で引き出せる Roth IRA のいずれかを選択できます。

4/年金制度

年金制度は、雇用主が提供する退職金制度の一種です。従業員の給与と勤続年数に応じて、退職時に保証された収入を支給することを目的としています。

年金制度では、通常、退職金積立金に自分で拠出する必要はありません。その代わりに、雇用主が投資を管理し、退職金の支払いに十分な資金を確保する責任を負います。

退職計画はどのように始めればよいでしょうか?

退職後の計画を始めるのは大変に思えるかもしれませんが、できるだけ早く始めることが重要です。始めるためのヒントをいくつかご紹介します。

1/退職目標を設定する

まず、次のような質問から始めて、退職に向けた具体的な目標を設定します。

- いつ退職したいですか(何歳ですか)?

- どのようなライフスタイルを送りたいのか?

- どのような活動を追求したいですか?

これらの質問を通して、どれくらいの金額を貯蓄する必要があるのか、そしてどのような投資が必要なのかがより明確になります。今はイメージしにくいかもしれませんが、目標を明確にすることで、毎日1%でも貯蓄を増やせるようになります。

あるいは、退職計画のために自動振替を設定することもできます。これは、退職金口座への継続的な積立を確実に行うための優れた方法です。

2/ 退職後の費用を見積もる

現在の支出と退職後の支出の変化を考慮して、退職時に必要な金額を概算しましょう。オンラインの 退職金計算機 退職後の費用を見積もるのに役立ちます。

しかし、一部の専門家は、貯蓄と社会保障を利用して退職前の年間収入の 70% ~ 90% を補うことを推奨しています。

3/退職所得を計算する

社会保障、年金、投資などから、退職後にどれくらいの収入が期待できるかを判断します。総収入は、退職後の目標を達成するために必要な追加貯蓄額を決定するのに役立ちます。

次に、それを退職後の推定支出と比較して、追加の貯蓄が必要かどうかを判断できます。

4/退職計画を立てる

退職後の目標、推定支出、予想収入が決まったら、それに基づいて退職後の貯蓄計画を立てましょう。

雇用主が提供する退職金制度、個人退職金口座(IRA)、課税対象投資口座など、様々な退職貯蓄オプションを検討してみてはいかがでしょうか。退職に備えて、収入の少なくとも15%を貯蓄することを目指しましょう。

5/ 定期的に見直し、調整する

退職後の目標達成に向けて、計画を定期的に見直し、調整することは非常に重要です。計画を定期的に見直し、調整する必要がある理由をいくつかご紹介します。

- 結婚、転職、健康問題など、生活環境の変化は退職後の貯蓄に影響を及ぼす可能性があります。

- 経済および投資環境の変化(例:景気後退)

- 退職後の目標の変更。例えば、当初の計画よりも早くまたは遅く退職することを決めたり、退職後のライフスタイルを調整したいと思ったりするかもしれません。

目標を達成できない場合は、拠出額を増やしたり、投資戦略を変更したり、退職プランを見直したりしてみてください。

6/ ファイナンシャルアドバイザーに相談する

前述の通り、退職プランを成功させる最善の方法は、ファイナンシャルアドバイザーを雇うことです。ファイナンシャルアドバイザーは、お客様一人ひとりに合わせた退職プランの作成をサポートし、投資戦略、税金対策、その他退職プランに関するアドバイスを提供します。

ファイナンシャルアドバイザーを選ぶ際には、退職プランニングの経験があり、あなたの利益を最優先に考える受託者責任を持つ人を探してください。

主要なポイント(要点)

退職プランニングは、慎重な検討と戦略的な思考を必要とする、経済生活における重要な側面です。早めに準備を始め、退職後の目標を明確にし、着実に貯蓄し、投資を分散し、定期的にプランを見直し、調整することで、快適で経済的に安定した退職生活を実現できます。

退職計画の重要性について他の人に教えるためのダイナミックで魅力的な方法を探しているなら、 あはスライド お手伝いいたします! インタラクティブ機能 カスタマイズ可能 テンプレート、視聴者の注目を集め、退職後の計画目標を立てるよう促す、魅力的で有益なプレゼンテーションを作成できます。

今すぐ退職計画を始めて、経済的に安定した将来への第一歩を踏み出しましょう。

よくあるご質問

ご質問がありますか? お答えします。